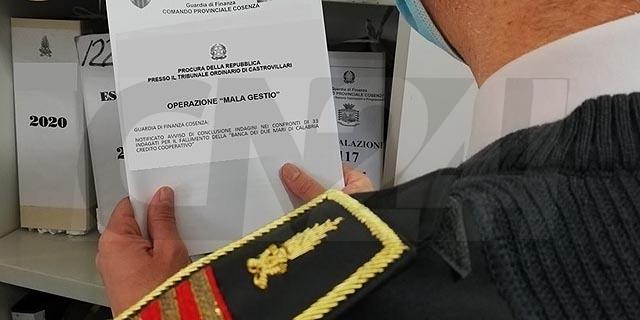

Fallimento Banca dei Due Mari, chiuse le indagini: 33 indagati per bancarotta fraudolenta

La Guardia di Finanza di Cosenza ha notificato questa mattina la conclusione delle indagini di Polizia Giudiziaria a 33 indagati che sono accusati di aver causato il fallimento della Banca dei Due Mari di Calabria Credito Cooperativo.

Le indagini, svolte dal Tribunale di Castrovillari e dirette dal pm Antonio Iannotta, hanno portato ad una accusa a vario titolo per reati di bancarotta fraudolenta.

L’istituto di credito, nato nel 2003 a Villapiana, avrebbe concesso negli ultimi 10 anni di attività numerose linee di credito e finanziamenti a soggetti ritenuti incapaci di adempiere alla restituzione.

Avrebbe prestato denaro, insomma, a clienti in evidenti condizioni di difficoltà finanziaria ed economica, che dunque e difficilmente avrebbero potuto restituire le somme ottenute.

La banca, che secondo gli inquirenti, nel 2011 avrebbe assicurato “incondizionato sostegno finanziario a clientela insolvente o in palese difficoltà”, è stata sottoposta ad amministrazione straordinaria nel 2013 ed a liquidazione coatta un anno dopo, per poi essere ceduta a Banca Sviluppo al prezzo simbolico di 1 euro.

All’appello mancherebbero però 113 milioni di euro, persi a fronte dei crediti garantiti ai clienti insolventi.

Nel corso delle indagini di Polizia Giudizviaria, si sarebbe scoperto che lo stesso istituto abbia venduto dei crediti in sofferenza – per circa 30,5 milioni – al Fondo di Garanzia dei Depositanti.

Lo stesso istituto era stato oggetto di tre ispezioni da parte della Banca d’Italia, tra il 2005 ed il 2012, al termine delle quali erano state erogate sanzioni amministrative nei confronti degli organi direttivi e di controllo.

Inoltre, la banca aveva beneficiato di ingenti prestiti subordinati da parte del suddetto Fondo di Garanzia, dal quale avrebbe ricevuto circa 322 milioni.

Individuate, insomma, un cospicuo numero di operazioni ritenute anti-economiche e che avrebbero dissipato il patrimonio dell’istituto, caratterizzate da conflitti di interesse e diverse violazioni in materia di antiriclaggio.

La governance dell’istituto è dunque accusata di non aver svolto un controllo sulle garanzie reali e di aver gestito istruttorie poco trasparenti e non rispondenti a logiche creditizie e bancarie, esponendosi eccessivamente “e di proposito” al rischio di perdite a favore di numerosi clienti.

Condotte che avrebbero quindi determinato delle gravi responsabilità sul piano penale e che sarebbero alla radice del fallimento dell’istituto.